Стандартный вычет на ребенка предоставляйте сотруднику, пока его доход не превысил сумму в 350 000 руб. с начала года (подп. 4 п. 1 ст.218 НК).

С месяца, в котором доход оказался больше 350 000 руб., предоставление вычетов заканчивается.

Пример. Как предоставлять вычеты в зависимости от дохода сотрудника

Зарплата работника за январь 2019 года составила 120 000 руб., за февраль – 180 000 руб., за март – 150 000 руб.

У работника есть ребенок.

Покажем, за какие месяцы бухгалтер будет предоставлять вычеты.

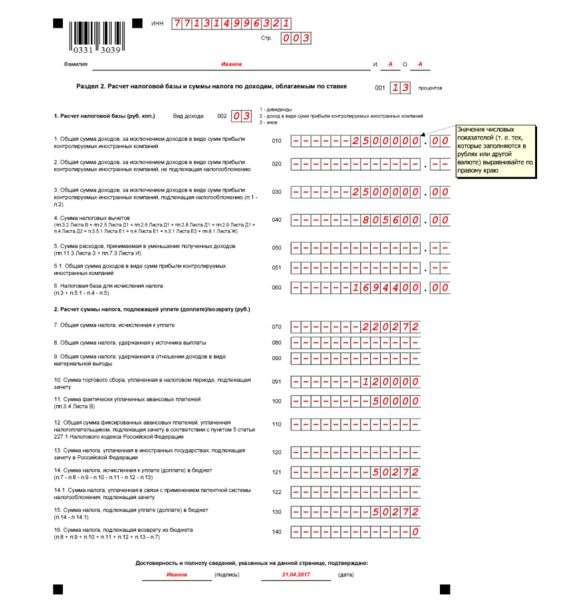

Остальные разделы для аннулирующей справки 2-НДФЛ заполнять не надо. Оставьте их пустыми (см. образец ниже).

Остальные разделы для аннулирующей справки 2-НДФЛ заполнять не надо. Оставьте их пустыми (см. образец ниже).